ファクタリングをしようと考えているけれど、どこのファクタリング会社を使えばいいのかお悩みではありませんか?

特に、頻繁に利用するわけではないため、本当に安心して利用できるのか?

そんな時に上場企業が運営しているファクタリングサービスであれば、安心ではありませんか。

上場している会社のファクタリングであれば、社会の信用もあり少なくともおかしな取引にはなる可能性は限りなく低いです。

しかしながら、上場企業が運営しているファクタリングサービスは安心して利用できる反面どういったデメリットがあるのか把握しておきたいと思うでしょう。

この記事では、上場企業が運営するファクタリングサービスがどんな方におすすめなのか、どういったメリットやデメリットがあるのか、また実際に上場企業が運営しているファクタリングサービスをご紹介していきます。

上場しているファクタリング会社を利用をした方がいい理由とは?

ファクタリングを利用する際、一番気になるのは悪徳業者に騙されないか?という点ではないでしょうか?実際に高額な手数料や不透明な契約条件を提示する業者も存在します。こうしたリスクを避けるためには、信頼性の高い上場しているファクタリング会社を選ぶことが重要です。上場企業は経営の透明性や資金力が保証されており、安心して取引を進められるため、初めての利用や大きな売掛金を扱う際にも適しています。

以下に上場しているファクタリング会社を利用した方がいいい理由をまとめました。

1. 信頼性と信用度の高さ

- 上場企業は厳しい審査基準をクリアしているため、経営の透明性や信頼性が高いとされています。上場企業であることは、その会社がしっかりとした財務基盤を持ち、運営が安定していることを示しています。

- ファクタリングサービスは売掛金の買取や資金調達を伴うため、資金の流れを安心して任せるためには、信頼できる会社と取引することが重要です。

2. 透明性のあるサービス

- 上場企業は法令に基づき、定期的に財務状況や事業活動を開示する義務があります。このため、ファクタリングの手数料や条件なども透明性が高く、不正や不明瞭な料金が発生するリスクが低いです。

- 契約条件やサービスの内容についても、詳細な説明が求められるため、利用者は安心して契約を結ぶことができます。

3. 安定した資金力と経営基盤

- 上場企業は資本市場からの資金調達が可能なため、安定した資金力を持っています。これにより、売掛金の買い取りに必要な資金をしっかりと確保できるため、取引相手への支払い遅延などのリスクが少なくなります。

- また、安定した経営基盤があることで、長期的なサポートや顧客対応の質も期待できます。

4. 広範なネットワークと知名度

- 上場企業のファクタリング会社は知名度が高く、さまざまな企業とのネットワークを持っています。これにより、取引先や提携企業との円滑な連携が可能です。

- 例えば、他の金融機関や大手企業との取引も多く、その経験やノウハウを活かしたサービス提供が期待できます。

5. トラブル時の対応力

こうした体制は、上場企業であることで社会的な責任を果たす義務が強く求められているからです。

万が一のトラブルが発生した際にも、上場企業はコンプライアンス(法令遵守)や顧客対応がしっかりしています。顧客からの苦情や問題に対して適切に対応する体制が整っているため、安心感があります。

主要な上場ファクタリング会社

今のところ(2024年11月時点)では、ファクタリングのサービス提供をしている上場企業はありません。

ただし、上場企業の子会社が運営しているファクタリングサービスがあります。

資金力や信頼性という点では、バックボーンに上場企業が親会社であることから、その点の信頼性はあるといえるでしょう。

企業向け

ファクタリングの対象が主に企業向けのファクタリング会社は以下の3社となります。

1. GMO BtoB早払い

上場について

GMO BtoB早払いは、GMOペイメントサービス株式会社が運営しているファクタリングサービスです。

GMOペイメントサービス株式会社は上場していませんが、東証プライム市場に上場しているGMOペイメントゲートウェイ株式会社の100%子会社です。GMOペイメントゲートウェイ株式会社は、1995年3月に設立され、2005年4月4日に東京証券取引所マザーズ市場に上場しています。

会社概要

| 項目 | 内容 |

|---|---|

| 会社名 | GMOペイメントサービス株式会社 |

| サービス名 | GMO BtoB早払い |

| 設立 | 1999年1月 |

| 本社所在地 | 東京都渋谷区道玄坂1丁目2-3 |

| 代表者 | 相浦 一成 |

| 資本金 | 8億4,637万円 |

| 事業内容 | 売掛金買取サービス、ファクタリングサービス、決済代行サービス |

| 主要取引銀行 | みずほ銀行、三菱UFJ銀行、三井住友銀行 |

| サービス | 2社間ファクタリング(売掛金の早期資金化) |

| 公式サイト | https://gmo-ps.com/ |

サービスの特徴

GMO BtoB早払いの特徴は以下の4点です。

・売上が大きくなっても安心(売掛債権100万~1億まで買取可能)

・担当営業が対応(ご要望に応じて対面サポート)

・2回目以降の利用がスムーズ(決定した限度額内で繰り返し利用が可能)

・注文書の買取可能(請求書発行前でも対応可能)

2. アクリーティブファクタリング

上場について

アクリーティブファクタリングは東証プライム上場企業の芙蓉総合リース株式会社のグループ会社であるアクリーティブ株式会社が運営するファクタリングサービスです。

会社概要

| 項目 | 内容 |

|---|---|

| 会社名 | アクリーティブ株式会社 |

| 設立 | 1999年5月 |

| 本社所在地 | 〒102-0083 東京都千代田区麹町5-1-1 住友不動産麹町ガーデンタワー |

| 代表者 | 菅原 猛 |

| 資本金 | 1億円(2021年3月31日現在) |

| 事業内容 | 診療・介護報酬ファクタリング 診療報酬最適化(レセプト診断) 医療・介護事業者向けBPOサービス |

| 主要取引銀行 | みずほ銀行 三井住友銀行 りそな銀行 等 |

| 公式サイト | https://accretive-factoring.jp/ |

サービスの特徴

アクリーティブファクタリングの最も特徴的な点としては、医療・介護分野での実績が豊富な点にあります。サービス内容も、【有床施設(20床以上)の事業者様については月次保険請求額「3ヵ月分」相当の資金調達に申込対応】といった実績が豊富であるからこそ提供できるサービスとなっています。

①医療・介護分野の強み

医療・介護分野に特化した経験豊富な担当者が在籍しているため、専門的な視点で資金繰りの課題解決をサポート。

豊富な実績に基づく具体的な提案とアドバイスを通じて、お客様のビジネスを強力に支援。

②手数料は業界最安水準!手数料率0.25%~

上場企業グループの強みである資金調達力を活かした安心・安全かつ業界最安水準の手数料。

手数料は月0.25%から、年率換算でわずか3%からと低コスト

③提携金融機関全国35社超

全国の金融機関や上場企業との強力な提携により、業界トップクラスの信頼性を実現。

35社以上の提携金融機関と連携し、利用者のニーズに応じた柔軟なサービスを提供。

④お申込み手続きはオンラインで完結!

お申込みは専用サイトから、24時間365日いつでも可能。対面での面談は不要で、最短2営業日以内に審査結果を案内。

オンライン手続きは非常に簡単で、忙しい方や遠方にお住まいの方でもスムーズに利用が可能。

⑤上限なし!少額取引も可能

下限や上限を設けずに買取対応を行っており、月次保険請求額が100万円未満の小規模な取引から、億単位の大規模な取引まで、幅広い方が利用中。

3. マネーフォワード アーリーペイメント

上場について

マネーフォワードアーリーペイメントはマネーフォワードケッサイ株式会社が運営するサービスで、マネーフォワードケッサイ株式会社は東証プライム上場企業であるマネーフォワードのグループ企業です。

会社概要

| 項目 | 内容 |

|---|---|

| 会社名 | マネーフォワードケッサイ株式会社 |

| サービス名 | マネーフォワード アーリーペイメント |

| 本社所在地 | 東京都港区芝浦三丁目1番21号 田町ステーションタワーS |

| 設立年 | 2017年3月 |

| 代表者 | 代表取締役 冨山 直道 |

| 資本金 | 100百万円 |

| 事業内容 | クラウドサービス、ファクタリングサービス、SaaS |

| 主なサービス | – アーリーペイメント(ファクタリング) – マネーフォワード クラウド(会計・経理) – マネーフォワード ME(家計簿アプリ) |

| 公式サイト | https://mfkessai.co.jp/ |

サービスの特長

① 業界最安水準の手数料率

手数料率は業界最安水準の1.0%~10.0%です。

また、その他の追加費用は一切かかりませんので、最低限のコストで継続的にご利用いただけます。

② 調達までのスピード

最短2営業日で資金調達が可能です。

融資やエクイティとは異なる迅速な資金調達の手段として、ファクタリングをご活用いただけます。

③ 発注時点での買取にも対応

発注時点での売掛金買取にも対応しています。

受注から入金までの期間が長く、資金繰りにお悩みの企業様にとって、ファクタリングは有効な解決手段となります。

フリーランス・個人事業主向け

フリーランス・個人事業向けのファクタリングサービス提供会社は以下の2社になります。

1.フリーナンス(FREENANCE)

-byGMO-フリーランスを、もっと自由に。-freenance.net_-1024x568.png)

上場について

フリーナンス(FREENANCE)は東京証券取引所プライム市場に上場しているGMOインターネットグループ株式会社の子会社であるGMOクリエイターズネットワーク株式会社が運営しています。

会社概要

| 項目 | 内容 |

|---|---|

| 会社名 | GMOクリエイターズネットワーク株式会社 |

| サービス名 | FREENANCE |

| 本社所在地 | 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー |

| 設立年 | 2002年4月 |

| 代表者 | 代表取締役社長 五十島 啓人 |

| 資本金 | 10,000万円(2021年12月末時点) |

| 事業内容 | フリーランス向け金融支援サービス |

| 公式サイト | https://freenance.net/ |

サービスの特長

フリーナンス(FREENANCE)の特徴は、フリーランス・個人事業主向けに特化している点と、ファクタリングをはじめとしたお金と、フリーランス・個人事業主が事業を安心して進めるための補償サービスを提供している点となります。

即日払い

フリーナンス(FREENANCE)の即日払いは、請求書を買い取り、その代金を即日振り込む仕組み。2社間取引のため取引先に即日払いの利用は知られません。

フリーナンス(FREENANCE)は、手数料は請求書額面の3%~10%ですがフリーナンス口座を使えば使うほど手数料は下がります。

審査は最短30分

公的身分証(運転免許証・マイナンバーカード)を用意し、会員登録を行います。クライアントへ提出済の請求書を「マイページ」からアップロード、必要事項を記入し即日払いを申し込むと審査結果が通知されます。

フリーナンス(FREENANCE)に関する口コミや評判はこちら

2.ラボル(labol)

上場について

ラボル(labol)は、株式会社セレス(東証プライム上場)の子会社である株式会社ラボルが運営するサービスです。

会社概要

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ラボル |

| サービス名 | labol |

| 本社所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

| 設立年 | 2021年12月1日 |

| 代表者 | 代表取締役CEO 吉田 教充 |

| 資本金 | 8億2,400万円(2024年11月15日現在、資本準備金含む) |

| 事業内容 | 金融サービス事業 メディア事業 |

| 公式サイト | https://labol.co.jp/ |

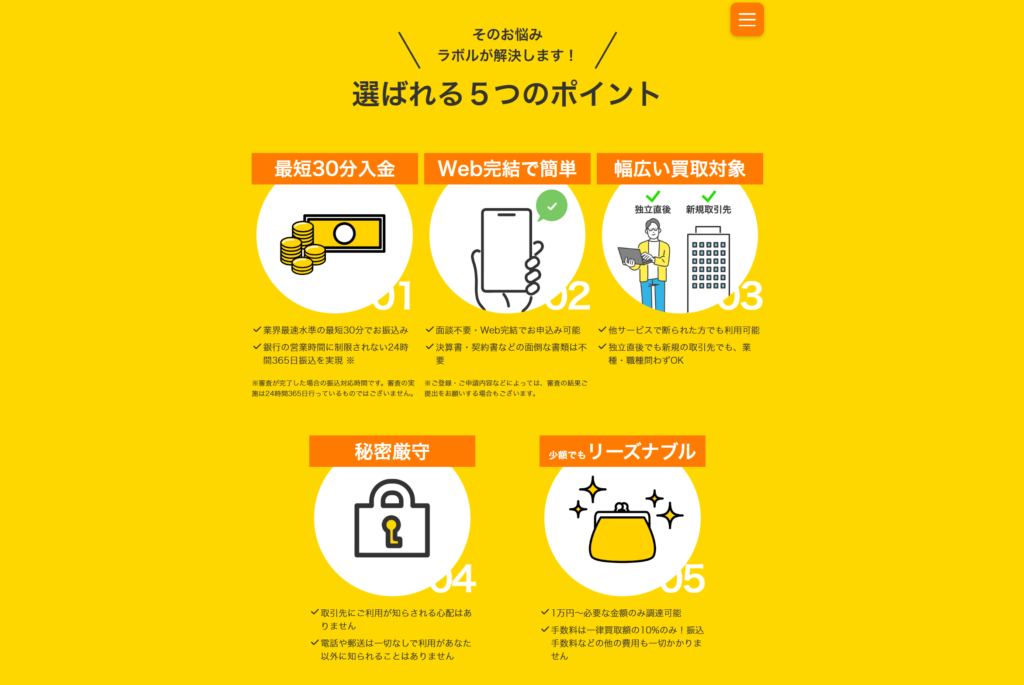

サービスの特長

ラボル(labol)の特徴は、フリーナンス(FREENANCE)と同様にフリーランス・個人事業主向けに特化している点と、ファクタリングをはじめとしたお金と、フリーランス・個人事業主が事業を安心して進めるための補償サービスを提供している点となります。

最短30分入金

審査完了後に最短30分以内で入金されるため、急ぎで資金が必要な時に助かります。

WEB完結で簡単

面談などは不要で決算書や契約書も不要

柔軟な対応

他サービスで断られ方でも利用可能です。また審査が通りにくい独立直後や新規取引先でも業種・職種問わずOKです。

手数料は一律買取額の10%のみ

1万円から対応しており、振込手数料などの費用など掛からず一律なのでわかりやすい。

ラボル(labol)に関する口コミや評判はこちら

上場企業・上場企業の子会社が運営するファクタリングのメリット・デメリット

上場企業・上場企業の子会社が運営するファクタリングのメリット

1. 安心感と信頼性

上場企業ならではの信頼性

上場企業とは、株式を公開している会社のことです。こういった企業は、多くの人や機関からお金を集めているため、しっかりした運営が求められます。そのため、ファクタリングを利用する際も、安心してサービスを受けることができます。

監査や透明性のある経営

上場企業は、定期的に監査を受ける必要があります。これにより、会社の経営が正しく行われているかがチェックされるため、信頼性が高まります。お金の流れや経営状況が明確なので、利用者も安心して取引できます。

2. 資金調達のスピード

短期間での資金化の可能性

上場企業のファクタリング会社は、迅速な対応が特徴です。売掛金をすぐに現金に変えることができるため、急な資金が必要なときでも心配ありません。申し込みから現金化までのスピードがとても速いです。

資金繰りの効率化

お金が必要なときに素早く資金を手に入れることができるので、ビジネスの運営がスムーズになります。例えば、仕入れや人件費の支払いを滞りなく行うことができるため、会社の成長にもつながります。

3. 多様なサービスの提供

上場企業ならではの豊富なサービス

上場企業のファクタリング会社は、様々なサービスを提供しています。例えば、売掛金の売買だけでなく、ビジネスのアドバイスやサポートも行っています。これにより、企業のニーズに合わせた柔軟な対応が可能です。

専門家によるサポート

上場企業には、ファクタリングの専門家がいます。彼らは、利用者の悩みをしっかり理解し、最適な解決策を提案してくれます。何か困ったことがあれば、すぐに相談できるため、心強いサポートを受けられます。

上場企業・上場企業の子会社が運営するファクタリングのデメリット

1. 手数料が高くなる可能性

上場企業やその子会社が提供するファクタリングサービスは、他の中小ファクタリング会社と比較して手数料が高い傾向があります。上場企業やその子会社のファクタリングは信頼性と安定性が魅力ですが、コスト面では慎重に検討する必要があります。他社と比較して、自社のニーズに合った最適な選択をすることが重要です。

- 厳格な審査体制とリスク管理

上場企業は、コンプライアンス(法令順守)を重視するため、取引先の信用調査や審査にコストをかける傾向があります。この分、手数料に反映されやすくなります。 - ブランド価値の維持コスト

上場企業やその子会社は、企業の信頼性を維持するために多額のマーケティングや運営コストを負担しており、これが料金に影響します。 - 一律料金制が多い

中小ファクタリング会社が柔軟な料金体系を提供するのに対し、上場企業系は安定した収益を確保するため、手数料が一律で高めに設定されることがあります。

他のファクタリング会社との比較

| 項目 | 上場企業系ファクタリング | 中小ファクタリング会社 |

|---|---|---|

| 手数料 | 高め(5~15%) | 低め(3~10%程度が多い) |

| 審査基準 | 厳しい | 柔軟 |

| サービスの安定性 | 高い | 個々でばらつきがある |

| 対応スピード | やや遅い | 比較的迅速 |

高手数料がもたらす影響

- 資金繰りへの負担

手数料が高い場合、資金調達後の運転資金が目減りしてしまい、キャッシュフローが圧迫される可能性があります。 - 他社との取引を検討するきっかけに

手数料の高さから、他のファクタリング会社へ乗り換える事業者も少なくありません。

2. 審査基準が厳しい場合もある

審査に必要な書類と条件

上場企業やその子会社が提供するファクタリングは、リスク管理が厳格であるため、以下のような書類や条件を求められることがあります。

- 必要書類

- 売掛金の発生を証明する契約書や請求書

- 取引先との継続的な取引実績がわかる書類

- 法人の場合、決算書や納税証明書

- 個人事業主の場合、青色申告決算書や収支内訳書

- 主な条件

- 売掛先(取引先)の信用力が高いこと(上場企業や優良企業であるなど)

- 売掛金の回収期日が明確であること

- 不良債権のリスクが低いこと

中小企業への影響

- 取引機会の減少

審査基準が厳しいことで、売掛先が小規模企業や信用力が低い企業の場合、利用を断られることがあります。 - 審査に時間がかかる

書類提出や調査に時間を要するため、即時資金調達が難しい場合もあります。 - 手間の増加

必要書類が多いため、準備に多くの時間や労力がかかり、中小企業にとっては負担となります。

3. 契約内容が複雑

上場企業やその子会社によるファクタリングは、信頼性が高い一方で、利用には一定のハードルがあります。契約前に条件や影響を十分理解し、自社にとって最適な選択肢かを検討することが重要です。

上場企業特有の契約条件

上場企業やその子会社が提供するファクタリングは、契約内容が詳細で複雑な場合があります。

- 包括的な契約条項

上場企業は法令順守を重視するため、リスク管理や権利保護を目的に多くの条項を盛り込むことが一般的です。 - 売掛金以外の条件

契約内容に「取引先との契約更新条件」や「ファクタリング利用頻度に関する制約」など、特別な条件が含まれる場合があります。 - 解約条件の厳格化

契約期間中の解約や乗り換えには、違約金が発生することもあり、事前に注意が必要です。

注意すべきポイント

- 契約書を十分に確認する

契約条件や手数料率、解約条件については、必ず専門家の意見を求めるなどして詳細を確認しましょう。 - 隠れた費用に注意

手数料以外にも、事務手数料やその他の費用が発生する可能性があります。 - サポート体制を確認

契約後のフォローやトラブル時の対応についても、あらかじめ確認しておくことが重要です。

上場企業・上場企業の子会社が運営するファクタリングの利用に向いている企業とは?

1. 高額な売掛金を扱う中堅・大企業

- 高額な売掛金を保有している中堅企業や大企業は、信用力や資金力のあるファクタリング会社との取引を求める傾向があります。上場企業のファクタリング会社であれば、安定した資金供給力を持ち、迅速かつ大規模な買取にも対応できるため、適しています。

2. 初めてファクタリングを利用する企業

- ファクタリングサービスの利用が初めての企業は、信頼できる業者を選ぶことが特に重要です。上場企業は経営の透明性や社会的責任が高く、悪徳業者のリスクが低いため、安心して取引を開始することができます。

3. 大手取引先を持つ企業

- 大手企業を取引先に持つ事業者は、売掛金の金額も大きくなるため、確実に資金化できるファクタリング会社が求められます。上場企業のファクタリング会社は、与信調査やリスク管理がしっかりしているため、大手取引先との売掛金にも対応が可能です。

4. 長期的に安定した取引を望む企業

- 長期にわたり安定してファクタリングを利用したい企業は、資金力やサポート体制が整った上場企業を選ぶと良いでしょう。上場企業のファクタリング会社は、透明性のある契約と安定したサービス提供が期待でき、長期的なパートナーシップを築きやすいです。

5. 信頼性を重視する企業

- 金融サービスの選定において、信頼性や社会的な信用を重視する企業には、上場企業のファクタリング会社が適しています。上場企業のブランドは信頼感があり、取引先からの安心感も得やすく、取引を円滑に進めることができます。

上場企業ファクタリングの利用をする注意点

上場企業のファクタリング会社を利用する際にも、注意すべきポイントがあります。上場企業だからといって、すべてが自動的に理想的な選択肢になるわけではありません。以下に、利用時の注意点をまとめます。

1. 手数料の確認

- 上場企業のファクタリング会社でも、手数料の設定は各社異なります。高い信頼性があるからといって、手数料が自動的に低いとは限りません。取引額や取引条件に応じて、どの程度の手数料がかかるかをしっかり確認し、総コストを理解することが重要です。

2. サービス内容と契約条件の確認

- ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」がありますが、それぞれのメリット・デメリットや適用条件が異なります。上場企業だからといって、全てのファクタリング形態を最適に提供してくれるわけではないため、自社のニーズに合ったサービスを提供しているか確認しましょう。

- 特に契約書の内容を確認し、違約金や解約条件などの詳細を理解してから契約を結ぶことが大切です。

3. 審査基準が厳しい場合がある

- 上場企業のファクタリング会社は、信用リスクを避けるために審査基準が比較的厳しいことがあります。審査のプロセスで、取引先の信用調査や自社の財務状況の詳細な確認が行われることが多いため、事前に必要な書類を準備し、審査に時間がかかる可能性も考慮しておく必要があります。

4. スピード感の確認

- 上場企業は組織が大きく、手続きが効率的に進まない場合があります。資金調達を急ぐ場合には、審査プロセスや契約手続きに時間がかかると資金化が遅れることもあります。即日資金化が必要な場合は、事前にファクタリング会社に対応可能なスピード感を確認しましょう。

5. 自社の信用力を考慮する

- 上場企業のファクタリング会社は、自社だけでなく取引先の信用力も重視することが多いです。そのため、取引先の財務状況や支払い実績が悪いと、ファクタリングの承認が下りない場合もあります。自社と取引先の信用力を考慮して、どのファクタリング会社を選ぶべきか検討することが重要です。

6. 契約後のサポート体制の確認

- 上場企業のファクタリング会社は、アフターサポートやトラブル対応がしっかりしている場合が多いですが、会社ごとにサポートの内容は異なります。契約後に疑問点やトラブルが発生した場合に、迅速に対応してくれるかどうか、事前にサポート体制を確認しておくことも大切です。

まとめ

上場企業のファクタリング会社は高い信頼性と透明性を持っていますが、利用する際には手数料や契約条件、審査基準などをしっかり確認し、自社のニーズに合ったサービスを選ぶことが必要です。契約内容をよく理解し、スムーズな資金調達を実現するための準備をしてから利用することが成功の鍵となります。

個人事業主やフリーランスは上場企業のファクタリングは使える?

結論から言うと、個人事業主やフリーランスでも上場企業のファクタリングサービスを利用できるケースがあります。

そのケースとは売掛先が上場企業である場合です。ファクタリング会社は売掛先(取引先)の信用力を重視します。上場企業が相手なら、売掛先が大手企業であればファクタリングの審査が通りやすいです。

ただし、上場企業のファクタリングサービスは基本的に法人向けに設計されています。

ファクタリング会社によっては、最低の取引額や売掛金額の基準が設定されています。例えば、「最低100万円以上の売掛金が必要」といった条件があるため、小規模のフリーランスの場合は利用できないことがあります。事前に取引条件を確認しましょう。

まとめ

この記事では、上場企業、または上場企業のグループ会社が運営するファクタリングサービスについて、主要な企業の特徴や利用する際のメリット・デメリットを詳しく解説しました。ファクタリングは、特に資金繰りに悩む中小企業にとって、売掛金を迅速に現金化する有効な手段です。上場企業のファクタリングサービスを利用することで、信頼性や安心感を得られる反面、手数料が高くなる可能性や、厳しい審査基準があることも理解しておく必要があります。

上場企業のファクタリングサービスは、その透明性やサポート体制から多くの企業に支持されています。資金調達のスピードや、多様なサービスを提供している点も魅力です。しかし、選択肢が多い分、慎重に検討することが求められます。手数料や契約内容をしっかり確認し、最適なファクタリング会社を検討してくださいね。

![注文書買取ファクタリング [BEST PAY]とは?](https://www.freelance-factoring.net/wp-content/uploads/2024/09/image-4-150x150.png)